Ορισμένες χώρες της Ευρωζώνης ξεπέρασαν την κρίση του 2010 καλύτερα μεν από την Ελλάδα, αλλά πλήρωσαν ένα πανάκριβο τίμημα, όπως ήταν ο τριπλασιασμός του δημοσίου χρέους της Ισπανίας, ο τετραπλασιασμός της Ιρλανδίας ή η κατάρρευση της Φινλανδίας – οπότε ασφαλώς αναζητούν τρόπους διαφυγής.

.«Η σταθεροποίηση της ελληνικής οικονομίας που φαίνεται πως επετεύχθη το 2016 θα μπορούσε να ήταν ευκολότερη και γρηγορότερη, εάν απλά η χώρα βομβαρδιζόταν το 2010 – γεγονός που συμπεραίνεται εάν κρίνει κανείς την πτώση του ΑΕΠ της Γερμανίας κατά το δεύτερο παγκόσμιο πόλεμο, με την αντίστοιχη της Ελλάδας«.

Ανάλυση

Όποιος νομίζει πως η δημοσιονομική εξυγίανση μίας χώρας είναι ...

.....απολύτως απαραίτητη, τότε δεν έχει άλλη επιλογή από το να αυξήσει τα έσοδα του δημοσίου, άρα να επιβάλλει νέους φόρους ή/και να αυξήσει τους υφιστάμενους, καθώς επίσης να μειώσει δραστικά τις κρατικές δαπάνες – όπως ακριβώς έκανε η Τρόικα στην περίπτωση της Ελλάδας. Το αποτέλεσμα φυσικά είναι η μαζική ανεργία και η φτώχεια – η οποία δεν αποφεύγεται ποτέ, όταν εφαρμοσθούν τέτοιου είδους μέτρα.

Τεκμηριώθηκε βέβαια πως η μείωση των δαπανών περιορίζει πολύ περισσότερο το ΑΕΠ, οπότε τα έσοδα του δημοσίου, από ότι η αύξηση των φόρων (ανάλυση) – οπότε μπορεί μεν η κυβέρνηση να εφαρμόζει μία άκρως καταστροφική πολιτική έχοντας ξεπουλήσει την πατρίδα μας, αλλά οι προτάσεις της αξιωματικής αντιπολίτευσης δεν είναι καλύτερες.

Ειδικότερα, παραμένοντας θλιβερά πιστή στην πολιτική των μνημονίων,δηλώνει πως θα μειώσει τις δαπάνες ακόμη περισσότερο για να περιορίσει σταδιακά τους φόρους – γεγονός που θα οδηγούσε σε μία περαιτέρω πτώση του ΑΕΠ, άρα των εσόδων του δημοσίου, οπότε όχι μόνο δεν θα μπορούσε να μειώσει τους φόρους αλλά, αντίθετα, θα υποχρεωνόταν να τους αυξήσει.

Συνεχίζοντας, ασφαλώς η ελληνική οικονομία θα σταθεροποιηθεί κάποια στιγμή, αφού πάντοτε συμβαίνει κάτι τέτοιο, ενώ όσο πιο πολύ έχει πέσει το ΑΕΠ τόσο πιο εύκολο είναι, αλλά θα μπορούσε να επιτευχθεί πολύ ευκολότερα και γρηγορότερα – βομβαρδίζοντας απλά τη χώρα το 2010.Η παρομοίωση αυτή δεν είναι καθόλου υπερβολική, αφού εάν συγκρίνει κανείς την πτώση του ΑΕΠ της Γερμανίας μεταξύ των ετών 1938 και 1948, θα διαπιστώσει πως ήταν η ίδια με την αντίστοιχη της Ελλάδας από το 2007 έως το 2016 (πίνακας, πηγή: P. Steinhardt).

Με βάση τα παραπάνω, μόνο σε ανόητους μπορεί να «πουλήσει» κανείς ως επιτυχία τη σταθεροποίηση της ελληνικής οικονομίας το 2016 στο 0%, μετά από μία συνολική πτώση του ΑΕΠ κατά 26,3% – το ότι δηλαδή έπαψε να μειώνεται το ΑΕΠ το 2016, αν και ορισμένοι θεωρούν πως σε ετήσια βάση περιορίσθηκε ξανά κατά -1,1% (πηγή).

Όσον αφορά τις προβλέψεις για ανάπτυξη εκ μέρους του ΔΝΤ, τα συνεχή λάθη του στο παρελθόν οδηγούν στο συμπέρασμα ότι, θα πρέπει να κρατάει κανείς πολύ μικρό καλάθι – ειδικά ενόψει των διεθνών εξελίξεων, όπου αργά ή γρήγορα δεν θα αποφευχθεί ένα παγκόσμιο κραχ, ελπίζοντας να μη συνοδευθεί από στρατιωτικές συγκρούσεις (άρθρο).

Το εθνικό νόμισμα

Περαιτέρω, έχουμε τονίσει πολλές φορές ότι, δεν είμαστε δογματικά εναντίον του εθνικού νομίσματος, αν και πιστεύουμε πως η Ευρώπη θα έπρεπε να μείνει ενωμένη – πόσο μάλλον αφού γνωρίζουμε πολύ καλά ότι, με την επεκτατική και αχόρταγη Γερμανία ως μέλος της, καθώς επίσης με την υποταγή της Κομισιόν στις αγορές, το «όραμα» μίας ενωμένης Ευρώπης των Πολιτών της είναι καταδικασμένο, όνειρο θερινής νύχτας.

Εν τούτοις θεωρούμε πως είναι μεν σωστό να υιοθετήσει η Ιταλία τη λιρέτα, αφού είναι σε θέση να το επιχειρήσει ενώ διαφορετικά θα καταστραφεί, αλλά δυστυχώς η Ελλάδα είναι εγκλωβισμένη – ειδικά μετά την υπογραφή του PSI (ανάλυση). Πολύ περισσότερο ότι, αυτό που προέχει είναι η ονομαστική διαγραφή μέρους του χρέους – χωρίς την οποία είναι αδύνατη η επιβίωση της χώρας, είτε με ευρώ είτε με δραχμή. Δεν θα θέλαμε δε να παραπλανήσουμε κανέναν με έννοιες όπως το «επαχθές χρέος» ή η νόμιμη άρνηση του με την επίκληση του ΟΗΕ, οι οποίες δεν έχουν κανένα νόημα – τουλάχιστον κατά τη δική μας υποκειμενική άποψη.

Από την άλλη πλευρά γνωρίζουμε πολύ καλά ότι, η αντιμετώπιση της κρίσης του 2010 θα ήταν πολύ πιο εύκολη και αποτελεσματική, εάν είχαμε ως νόμισμα τη δραχμή – ενώ αποδεικνύεται από το παράδειγμα της Ουγγαρίας, η οποία έχει σχετικά το ίδιο μέγεθος με την Ελλάδα, αλλά δεν είναι μέλος της Ευρωζώνης.

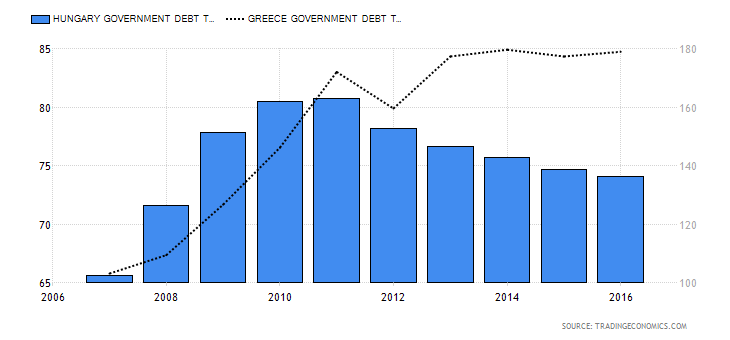

Το χρέος της βέβαια το 2007 ήταν στο 65% του ΑΕΠ της, ενώ της Ελλάδας πάνω από το 100%, αλλά έχει πολύ λιγότερα περιουσιακά στοιχεία και κρατικές υποδομές – ενώ η εξέλιξη του στο γράφημα που ακολουθεί τεκμηριώνει καθαρά πως ήταν πολύ καλύτερη, παρά τη διαγραφή του ελληνικού χρέους (PSI).

Επεξήγηση γραφήματος: Εξέλιξη του χρέους της Ουγγαρίας ως προς το ΑΕΠ της (γαλάζιες στήλες, αριστερή κάθετος), συγκριτικά με την Ελλάδα (διακεκομμένη γραμμή, δεξιά κάθετος).

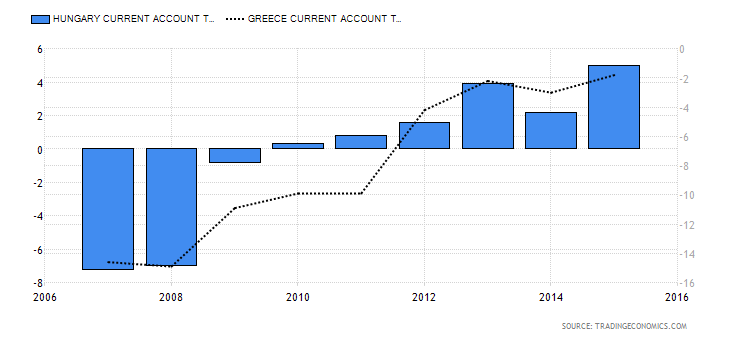

Το ίδιο συνέβη με το ισοζύγιο τρεχουσών συναλλαγών της Ουγγαρίας, το οποίο είναι πια πλεονασματικό κατά +4%, όταν της Ελλάδας παραμένει αρνητικό στο -2% (γράφημα) – ενώ, σε αντίθεση με την Ελλάδα, η Ουγγαρία αντιμετώπισε μία τεράστια τραπεζική κρίση, η οποία δεν ήταν καθόλου εύκολο να επιλυθεί.

Επεξήγηση γραφήματος: Εξέλιξη του ισοζυγίου τρεχουσών συναλλαγών της Ουγγαρίας ως προς το ΑΕΠ της (γαλάζιες στήλες, αριστερή κάθετος), συγκριτικά με την Ελλάδα (διακεκομμένη γραμμή, δεξιά κάθετος).

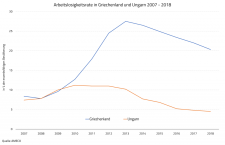

Συνεχίζοντας, εάν συγκρίνει κανείς το μέσο βιοτικό επίπεδο των Ούγγρων με αυτό των Ελλήνων, θα διαπιστώσει πως το δικό μας είναι ελάχιστα υψηλότερο (πηγή) – όταν πριν από την κρίση η διαφορά ήταν πολύ μεγαλύτερη, αφού η Ουγγαρία είναι μία φτωχότερη και πρώην κομμουνιστική χώρα. Η εικόνα χειροτερεύει εξαιρετικά, εάν συγκρίνει κανείς τα ποσοστά ανεργίας, όπως φαίνεται στο επόμενο γράφημα (γαλάζια καμπύλη η Ελλάδα και πορτοκαλί η Ουγγαρία).

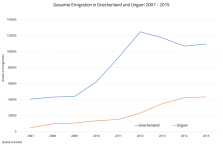

Επόμενη σύγκριση ο αριθμός των ανθρώπων που εγκαταλείπουν ως μετανάστες την Ελλάδα, σε σχέση πάντοτε με την Ουγγαρία – όπου διαπιστώνεται πως η διαφορά είναι τεράστια (γράφημα δεξιά, αριστερή στήλη ο αριθμός των μεταναστών, γαλάζια καμπύλη η Ελλάδα και πορτοκαλί η Ουγγαρία –πατήστε επάνω για μεγέθυνση).

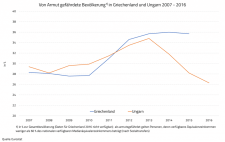

Τελευταίο γράφημα κάτω η εξέλιξη των ποσοστών του πληθυσμού που απειλούνται από τη φτώχεια – όπου ξανά η Ελλάδα ευρίσκεται σε πολύ χειρότερη θέσ

η. Χωρίς να επεκταθούμε σε περιττές λεπτομέρειες, μία οικονομική κρίση αντιμετωπίζεται πολύ καλύτερα όταν μία χώρα έχει το δικό της νόμισμα και τη δική της νομισματική πολιτική, σε σχέση με μία άλλη που ανήκει σε μία νομισματική ένωση.

Αυτό οφείλεται όμως στο ότι, η Ευρωζώνη δεν διαθέτει κανένα όπλο αντιμετώπισης κρίσεων, ενώ το ευρώ αποτελεί ξένο νόμισμα για όλα τα κράτη της – οπότε, εάν δεν ενωθεί τραπεζικά και δημοσιονομικά θα καταρρεύσει, το αργότερο όταν ξεσπάσει η επόμενη οικονομική κρίση.

Επίλογος

Ολοκληρώνοντας, γνωρίζουν όλες οι χώρες της Ευρωζώνης τι ακριβώς έχει συμβεί και πόσο τους κόστισε το κοινό νόμισμα, από το οποίο κέρδισε μόνο η Γερμανία. Μπορεί λοιπόν να ξεπέρασαν την κρίση του 2010 καλύτερα από την Ελλάδα, έχοντας τότε θετικότερα οικονομικά μεγέθη, ορισμένες δε μία πολύ καλύτερη δημόσια διοίκηση και λειτουργικούς θεσμούς, αλλά πλήρωσαν ένα πανάκριβο τίμημα – όπως ήταν ο τριπλασιασμός του δημοσίου χρέους της Ισπανίας, ο τετραπλασιασμός της Ιρλανδίας ή η λεηλασία της Πορτογαλίας και της Κύπρου, η κατάρρευση της Φινλανδίας κοκ.

Επομένως, γνωρίζουν πως δεν θα τα καταφέρουν όταν ξεσπάσει η επόμενη κρίση, πόσο μάλλον όταν η ΕΚΤ έχει ήδη καταναλώσει όλα της τα όπλα, ενώ η Γερμανία συνεχίζει να τις απομυζεί – γεγονός που σημαίνει ότι, οι περισσότερες θα αναζητούν τρόπους επιστροφής στο εθνικό τους νόμισμα, με πρώτη υποψήφια όλων την Ιταλία, ειδικά αφού άνοιξε η πόρτα εξόδου από την ΕΕ, εκ μέρους της Βρετανίας.

Ως εκ τούτου η Ελλάδα θα πρέπει επίσης να αναζητήσει προσεκτικά κάτι ανάλογο για ώρα ανάγκης, παρά το ότι είναι σε πολύ δυσκολότερη θέση – χωρίς όμως την ψευδαίσθηση πως θα ήταν μία εύκολη διαδικασία, όπου αρκεί να αρνηθεί κανείς αυθαίρετα την ύπαρξη του χρέους.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου