Εάν επιτραπεί η διάσωση των τραπεζών από το δημόσιο, τότε θα χρεοκοπήσει το κράτος. Εάν όχι, τότε θα χρεοκοπήσουν οι Πολίτες του. Επομένως η λύση είναι η λιρέτα, μαζί με τη διαγραφή μέρους των οφειλών – εκτός εάν αποφασισθεί μία συνδιάσκεψη χρέους της Ευρώπης.

«Είναι προφανές ότι, θα χρειαστεί ένα μεγάλο ξεκαθάρισμα του ιταλικού τραπεζικού συστήματος. Όμως, με τα ξένα κεφάλαια να εγκαταλείπουν την χώρα, οι τράπεζες θα χρειαστούν ενέσεις ρευστότητας από την κυβέρνηση. Και εδώ είναι που ξεκινά το πρόβλημα, αφού με βάση του νέους κανόνες της Ευρωζώνης, είναι αδύνατον να συμβεί.Δεν μπορεί να υπάρξει .........διάσωση από το κράτος (Bail–out), εάν δεν προηγηθεί «κούρεμα» στους ομολογιούχους, μετόχους και καταθέτες. Από την πλευρά του ο Ιταλός πρωθυπουργός, ζήτησε επιβολή των κανόνων αλλά με ευελιξία – κάτι που δεν είναι εύκολο να ερμηνευθεί.

Παράλληλα, η Γερμανία έχει δηλώσει ότι, τα προβλήματα της Ιταλίας είναι σε μεγάλο βαθμό δημιούργημα των Ιταλών (όπως ακριβώς έλεγε και για την Ελλάδα). Το γερμανικό «κατηγορητήριο» αναφέρει πως η Ιταλία κινήθηκε πολύ αργά για να επιβάλει τάξη στο παραπαίον τραπεζικό της σύστημα – πιθανόν επειδή οι τράπεζες είχαν σχέσεις διαπλοκής και διαφθοράς με το πολιτικό σύστημα.«Δημιουργήσαμε του κανόνες για το χρηματοπιστωτικό σύστημα και δεν θα τους αλλάζουμε κάθε δύο χρόνια», ήταν η έμμεση απάντηση της καγκελαρίου στον Ιταλό πρωθυπουργό, όσον αφορά τα περί «ευελιξίας». Σε κάποιο βαθμό βέβαια έχει απόλυτο δίκιο, αφού ο Ιταλός συνυπέγραψε τους κανόνες – οπότε είναι υποχρεωμένος να τους τηρήσει.Αν τελικά περάσει η γερμανική γραμμή και επιβληθούν οι κανόνες του Bail–in, η οργή των Ιταλών καταθετών θα τραυματίσει την εμπιστοσύνη στο τραπεζικό σύστημα της χώρας. Παράλληλα θα ανοίξει διάπλατη την πόρτα της εξουσίας στο κίνημα των «Πέντε Αστέρων» – το οποίο κατηγορεί το ευρώ για τα οικονομικά δεινά της Ιταλίας. Αν όμως οι Ιταλοί χάσουν την πίστη τους στο ευρώ, τότε το κοινό νόμισμα δεν θα επιβιώσει» (πηγή: Economist, με παρεμβάσεις)

Ανάλυση

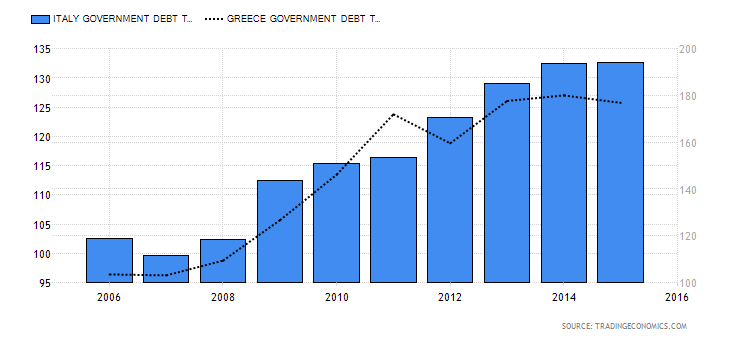

Το δημόσιο χρέος της Ελλάδας ήταν το 2008 (δεξιά κάθετος, διακεκομμένη γραμμή στο γράφημα που ακολουθεί), πριν ακόμη υπαχθεί στο ΔΝΤ, στα ίδια περίπου επίπεδα με αυτό της Ιταλίας – κάτι που άλλαξε ριζικά το 2010, όταν «αναμορφώθηκαν» τα στοιχεία του 2009.Ειδικότερα, προστέθηκαν τα χρέη των δημοσίων επιχειρήσεων (υπολογίσθηκαν στο 7,6% του ΑΕΠ ή σχεδόν στα 18 δις €!), μεταφέρθηκαν έσοδα στο επόμενο έτος και δαπάνες στο προηγούμενο – με αποτέλεσμα να εκτοξευθεί το έλλειμμα του προϋπολογισμού, «κατά παραγγελία» ουσιαστικά, στο 15,4%, οπότε το δημόσιο χρέος σχεδόν στο 128%.

Επεξήγηση γραφήματος: Δημόσιο χρέος ως ποσοστό του ΑΕΠ – Ιταλία μπλε στήλες, αριστερή κάθετος – Ελλάδα διακεκομμένη γραμμή, δεξιά κάθετος.

Επεξήγηση γραφήματος: Δημόσιο χρέος ως ποσοστό του ΑΕΠ – Ιταλία μπλε στήλες, αριστερή κάθετος – Ελλάδα διακεκομμένη γραμμή, δεξιά κάθετος.

.Περαιτέρω, εκείνη την εποχή (2008) ο τραπεζικός τομέας της Ελλάδας ήταν υγιής, δεν ήταν εκτεθειμένος στα αμερικανικά ενυπόθηκα χαμηλής εξασφάλισης, ενώ τα κόκκινα δάνεια ήταν σχετικά ελάχιστα – κάτι που δεν συμβαίνει σήμερα στην Ιταλία, όπου ο τραπεζικός της τομέας είναι σχεδόν χρεοκοπημένος, με κόκκινα δάνεια που πλησιάζουν το 20% του ΑΕΠ της, έχοντας ήδη ξεπεράσει τα 360 δις €.

Εκτός αυτού, τα στατιστικά της Ιταλίας δεν έχουν ελεγχθεί από κάποιον επίσημο οργανισμό, πόσο μάλλον από το ΔΝΤ – οπότε κανένας δεν γνωρίζει την πραγματική κατάσταση της οικονομίας της. Σε κάθε περίπτωση, άρχισαν οι πρώτες αναφορές στο συγκεκριμένο θέμα, αφού όλοι υποθέτουν πως έχει πολλούς «κρυμμένους σκελετούς» στα βιβλία της – τόσο σε αυτά του δημοσίου, όσο και στο χρηματοπιστωτικό της σύστημα.

Ακόμη όμως και να μην είναι έτσι, το δημόσιο χρέος της πλησιάζει πλέον στο 140% του ΑΕΠ της – οπότε εύλογα αναρωτιέται κανείς από πού θα βρει τα χρήματα για να διασώσει τις τράπεζες της, εάν υποθέσουμε πως η Γερμανία δεν επιμένει στην τήρηση των κανόνων που έχουν συνυπογραφεί από όλες τις χώρες (κάτι που φυσικά θα δημιουργήσει άλλα προβλήματα, αφού θα απαιτηθεί και από άλλες κυβερνήσεις).

Πόσο μάλλον όταν αρκετοί υπολογίζουν πως θα χρειαστούν τουλάχιστον 565 δις € (άρθρο), με την προϋπόθεση πως δεν θα αποσυρθούν μαζικά οι καταθέσεις από τους Πολίτες της, ότι δεν θα πουληθούν τα τραπεζικά ομόλογα που έχουν στην κατοχή τους (περί τα 200 δις €), καθώς επίσης πως δεν θα αποχωρήσουν οι διεθνείς και οι εγχώριοι επενδυτές από τις τραπεζικές μετοχές – αν και δεν φαίνεται λογικό, μετά από όλα όσα έχουν δει το φως της δημοσιότητας.

Οφείλουμε δε να σημειώσουμε εδώ πως το δημόσιο χρέος της Ιταλίας, σε απόλυτο μέγεθος, είναι ήδη από το Μάρτιο του 2015 μεγαλύτερο από αυτό της Γερμανίας, παρά το ότι το ΑΕΠ της είναι πολύ μικρότερο – έχοντας φτάσει τότε (χρέος) στα 2,184 τρις € (πηγή) ή στο 135,1% του ΑΕΠ (επτά φορές μεγαλύτερο από της Ελλάδας) .

Εάν λοιπόν προστεθεί στο δημόσιο χρέος κάποιο ποσόν για τη διάσωση των τραπεζών, ακόμη και αν δεν είναι τόσο υψηλό, όπως υπολογίζεται, τότε η Ιταλία θα χρεοκοπήσει – πόσο μάλλον όταν η πραγματική οικονομία της βρίσκεται ήδη στα πρόθυρα της κατάρρευσης (άρθρο). Εάν όχι, τότε θα χρεοκοπήσουν οι Πολίτες της – οι μέτοχοι, οι ομολογιούχοι και οι καταθέτες των τραπεζών, χωρίς να είναι κανείς βέβαιος πως δεν θα ακολουθήσει αμέσως μετά το κράτος, αφού θα επικρατήσει μεγάλη πολιτική αστάθεια.

Σε κάθε περίπτωση, η επιμονή του πρωθυπουργού της να του επιτραπεί η εξαίρεση από τους κανόνες που έχουν ψηφιστεί, δεν έχει μεγάλο νόημα –αφού τότε το κράτος θα παρασυρθεί από τις τράπεζες, οπότε θα αναγκασθεί να ζητήσει τη βοήθεια του ευρωπαϊκού μηχανισμού στήριξης (Τρόικα), με προοπτικές αντίστοιχες με αυτές της Ελλάδας. Ακόμη χειρότερα, ο μηχανισμός στήριξης δεν φαίνεται να είναι σε θέση να χρηματοδοτήσει την Ιταλία, λόγω του μεγέθους της – οπότε το αδιέξοδο είναι δεδομένο.

Λογικά λοιπόν συμπεραίνεται πως η μοναδική λύση της Ιταλίας δεν είναι άλλη από την επιστροφή στη λιρέτα, ταυτόχρονα με τη διαγραφή μέρους των δημοσίων χρεών της – με την ελεγχόμενη πτώχευση δηλαδή, αφού διαφορετικά θα οδηγηθεί στο δρόμο της Ελλάδας ο οποίος, όπως έχει πια τεκμηριωθεί, είναι συνώνυμος με την πλήρη απώλεια της εθνικής κυριαρχίας, με την καταστροφή και με το χάος.

Εάν όμως η Ιταλία υποχρεωθεί να εγκαταλείψει την Ευρωζώνη, τότε είναι δεδομένη η διάλυση της νομισματικής ένωσης – με μοναδική εναλλακτική δυνατότητα την παραμονή της, αφού διαγραφεί ένα μεγάλο μέρος των δημοσίων χρεών της. Κάτι ανάλογο απαιτείται επίσης για την Ελλάδα, για την Πορτογαλία κοκ. – οπότε θεωρείται επείγουσα μία ευρωπαϊκή συνδιάσκεψη χρέους, έτσι ώστε να βρεθεί η σωστή λύση για τα προβλήματα όλων. Επίσης για να τοποθετηθούν νέες βάσεις στο ευρωπαϊκό οικοδόμημα, αφού διαφορετικά θα καταρρεύσει – χωρίς να επιτρέπονται πλέον οι ανισότητες (άρθρο).

Επίλογος

Ολοκληρώνοντας υπενθυμίζουμε την ανάλυση μας από το 2014 με τον τίτλο «Τρόικα, διαγραφή ή λιρέτα» – έτσι ώστε να τεκμηριώσουμε πως το πρόβλημα της Ιταλίας δεν είναι σημερινό, ενώ όσο πιο πολύ καθυστερεί η επίλυση του, τόσο περισσότερο θα επιδεινώνεται. Αυτό τουλάχιστον βίωσε η Ελλάδα και δεν πρέπει να επαναληφθεί – αφού υπάρχει πια η (κακή) εμπειρία.

Ο Ιταλός πρωθυπουργός πάντως είναι καλύτερα να αφήσει τις υποσχέσεις που ξεκίνησε να μοιράζει από το 2014, περί καταπολέμησης των προβλημάτων της χώρας του μέσω της ανάπτυξης – αφού καμία υπερχρεωμένη οικονομία, με χρεοκοπημένο τραπεζικό τομέα δεν είναι σε θέση να αναπτυχθεί, ακόμη και αν η βιομηχανία της είναι υγιής (η ιταλική δεν είναι). Σωστά δε χαρακτηρίσθηκε τότε ως «βιαστικός χαρτοπαίκτης» – κάτι που δεν έχει νόημα να συνεχίζει ούτε για τον ίδιο, ούτε για τη χώρα του, ούτε για την Ευρώπη.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου